Учредитель и коммерческий директор бухгалтерской компании «БизнесСтарт» Ольга Иваненко рассказывает об основных  моментах, которые необходимо учитывать при выборе системы налогообложения для индивидуальных предпринимателей и собственников бизнеса в белорусской ИТ-индустрии.

моментах, которые необходимо учитывать при выборе системы налогообложения для индивидуальных предпринимателей и собственников бизнеса в белорусской ИТ-индустрии.

Для успешного развития бизнеса очень важно на старте правильно выбрать систему налогообложения. От этого решения зависит 90% успешной оптимизации налоговой нагрузки в будущем. Однако далеко не всем белорусским компаниям удаётся сделать правильный выбор. Зачастую решение этого важного вопроса отдаётся на откуп бухгалтеру, который выбирает наиболее понятную, привычную и удобную для него систему налогообложения. И этот выбор не всегда рационален с точки зрения интересов собственника.

Выбор системы налогообложения для ИП

Единый налог

- Выплачивается в случае, если ИП предоставляет определённые виды услуг, перечисленные в пунктах 1.3-1.40 ст.296 Налогового кодекса.

- Услуга оказывается физлицу, которое является её конечным потребителем.

- Деятельность осуществляется в Беларуси. В случае, если эту услугу заказал нерезидент, а ИП выполнил заказ, не покидая территорию страны, он также признаётся плательщиком единого налога.

Внимание! В Налоговом кодексе есть ограничение, которое распространяется только на этот вид деятельности. В случае, если ИП соблюдает все три приведённых выше критерия, он может использовать только единый налог. При этом, оказывая другие услуги, скажем, работая с юридическими лицами, тот же самый ИП использует другие системы налогообложения.

- Ставка единого налога исчисляется по месту оказания услуги. В частности, в Минске единый налог составляет 900 тысяч белорусских рублей. В случае, если выручка превышает 40-кратную сумму единого налога (36 млн рублей в месяц в Минске), на сумму превышения налог исчисляется по ставке 5%.

Подоходный налог (ПДН) без НДС

Ставка данного налога составляет 16% в случае, если выручка за три предшествующих месяца не превысила 40 000 евро. Если выручка была больше, ИП должен будет работать с НДС.

Подоходный с НДС

Подоходный налог составляет 16%, и к нему прибавляется 20%-ная ставка НДС.

Упрощённая система налогообложения (УСН) без НДС

Ставка налога составляет 5% в случае, если выручка составила 9,4 млрд рублей за год. В случае превышения этой суммы ИП становится плательщиком НДС.

Упрощённая налоговая система с НДС

Налог по упрощённой системе составляет 3% плюс 20% НДС. В случае превышения критерия по выручке в 13,7 млрд рублей в год ИП обязан перейти на общую систему налогообложения (размер налога составляет 16%) с уплатой 20% НДС.

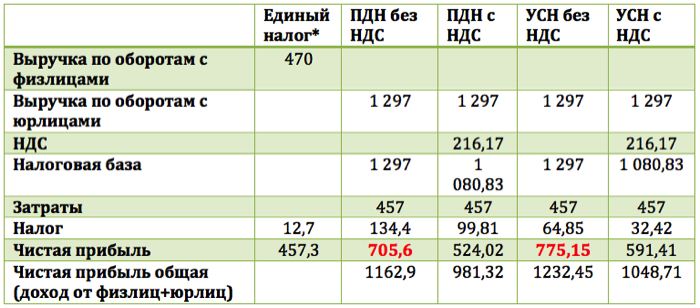

Рассмотрим более наглядно особенности разных систем налогообложения на примере.

В 2015 году индивидуальный предприниматель А оказал услуги по разработке программного обеспечения для физических лиц на сумму 470 млн белорусских рублей, и для организаций — на сумму 1 297 млн белорусских рублей. Затраты ИП на аренду офиса без НДС, заработную плату и налоги составили 457 млн белорусских рублей.

Если ИП оказывает услуги одновременно физическим лицам и организациям и/или индивидуальным предпринимателям, то по услугам, оказанным физлицам, уплачивается единый налог, в остальных случаях — подоходный или УСН.

Из приведённого выше примера видно, что наиболее привлекательными являются следующие налоговые режимы: упрощённая система налогообложения без НДС и подоходная система налогообложения без НДС.

Однако на основании одного только этого примера делать вывод в пользу той или иной системы налогообложения не стоит. Для принятия решения нужно проанализировать затратную часть и пересчитать данные, основываясь на реальных сведениях вашего бизнеса.

Также читайте: Белорусским айтишникам-ипэшникам хотят повысить налоги

Выбор системы налогообложения для организации

Общая система налогообложения (ОСН)

Налог на прибыль составляет 18% плюс НДС в размере 20%.

Упрощённая система налогообложения без НДС

Налог составляет 5% при выручке 9,4 млрд рублей в год. Если выручка выше, компания становится плательщиком НДС.

Упрощённая система налогообложения с НДС

Налог составляет 3% плюс 20% НДС. В случае превышения критерия по выручке в 13,7 млрд рублей в год, компания обязана перейти на общую систему налогообложения (18%) с уплатой НДС (20%).

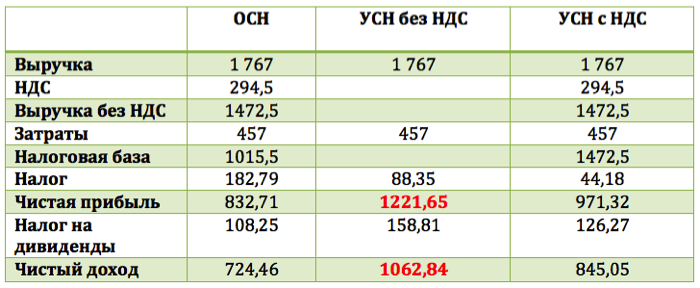

Для наглядности приведём данные из предыдущего примера, поменяв организационно-правовую форму бизнеса с ИП на общество с ограниченной ответственностью, где учредителями являются физлица. В данном случае не будет деления по выручке, поскольку вся выручка будет относиться к какой-либо одной системе налогообложения.

Налогообложение ИП и компаний-резидентов ПВТ

Резиденты Парка высоких технологий освобождены от налога на прибыль. Исключение составляет налог на прибыль, который взимается при исполнении обязанностей налогового агента (если бизнес заказывает услуги у нерезидента, он сам удерживает и выплачивает налог на приобретённые услуги у своего контрагента). Резиденты ПВТ также не платят налог на добавленную стоимость по оборотам от реализации товаров, работ, услуг и имущественных прав на территории Беларуси.

В администрацию ПВТ резиденты платят отчисления в размере 1% от оборота.

Если вернуться к нашему примеру, при регистрации ИП или организации в Парке высоких технологий полученный на руки доход составит:

- для ИП 1292,33 млн рублей (1767-1%-457);

- для организации 1124,33 млн рублей ((1767-1%)-457)) - 13% налога с дивидендов.

Отметим, что для получения льгот Парка высоких технологий не обязательно быть его резидентом: через него можно проводить отдельные проекты, которые попадают под разрешённые виды деятельности ПВТ.

В следующей публикации мы расскажем о том, как оптимизировать выплату налогов после выбора системы налогообложения.

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.